Оглавление

Роскошь как призвание

«Многие наши российские подданные, имея в деньгах нужду, принуждены занимать у чужестранных и у прочих, с несносными великими процентами и с закладными такими, которые против взятья денег в полтора или вдвое стоить может <…>, и от того приходят в убожество и разорение, и дают не токмо по 12, но и по 15 и 20 процентов, чего во всем свете не водится <…>» — такое пояснение сопровождало указ императрицы Анны Иоанновны от 1733 года о правилах займа из Монетной конторы. С этого момента начинается отсчет истории банковского дела в России.

Императрица Анна Иоанновна

Монетная контора не являлась банком в современном понимании слова. Она работала в Санкт-Петербурге с 1727 года и занималась, как нетрудно догадаться из названия, чеканкой серебряных и медных монет. При конторе действовал ломбард для избранных. Приближенный к трону человек мог заложить в нем ювелирные изделия и получить кредит под 8% годовых.

Указ 1733 года установил новые правила займа в конторе: срок — от одного до трех лет, общая сумма — не более 75% от цены заложенной вещи, стоимость кредита — те же 8%. В 1734 году Монетная контора выдала около 400 кредитов, через 20 лет — уже более шести тысяч. Средняя сумма займа составляла около двух тысяч рублей. Российские дворяне постепенно подсаживались на кредитную иглу.

К 1750 году общий долг помещиков перед разными кредиторами составлял 1,5 миллиона рублей. На тот момент дворяне еще жили более-менее по средствам. Поскольку полноценные банки в России пока не открылись, они занимали деньги в Монетной конторе (это было доступно далеко не всем помещикам), у купцов (один из самых распространенных вариантов — приобретение товаров в долг, который можно было и вовсе не возвращать: магазинам часто хватало самого факта закупки дворянином — это использовалось как реклама), друг у друга и, разумеется, у ростовщиков, под считавшиеся огромными 15-20% годовых, то есть под процент, который «во всем свете не водится». Больших кредитов таким образом получить было нельзя, и общая сумма долга формировалась за счет мелких разрозненных займов.

Однако аппетиты должников росли. Дворянам, особенно верхушке, негласно предписывался роскошный образ жизни — таким было требование времени. Им требовался просторный особняк с ухоженной территорией, красивая одежда, дорогая посуда и украшения. В итоге даже состоятельные помещики постоянно страдали от нехватки денег. Труд крепостных был крайне неэффективным, и доход от земли и заводов не покрывал всех нужд. Так, промышленник Николай Никитич Демидов, владевший множеством плавильных заводов на Урале и почти 12 тысячами крепостных крестьян, в 1795 году заработал 596 тысяч рублей. Расходы его при этом составили 1,43 миллиона рублей. Он жил на широкую ногу, ни в чем себе не отказывал, не забывая заниматься благотворительностью и меценатством.

Русский промышленник и меценатНиколай Никитич Демидов

В середине XVIII века дворяне вполне справедливо ощущали себя уникальным сословием, самым важным и нужным государству классом. За исключением императорской фамилии, они обладали самыми большими свободами и возможностями в стране. И именно помещики проявляли наибольшую экономическую активность и были основными потребителями многих товаров и услуг. Они же стали и главными потребителями кредитов.

Расцвет дворянства в России

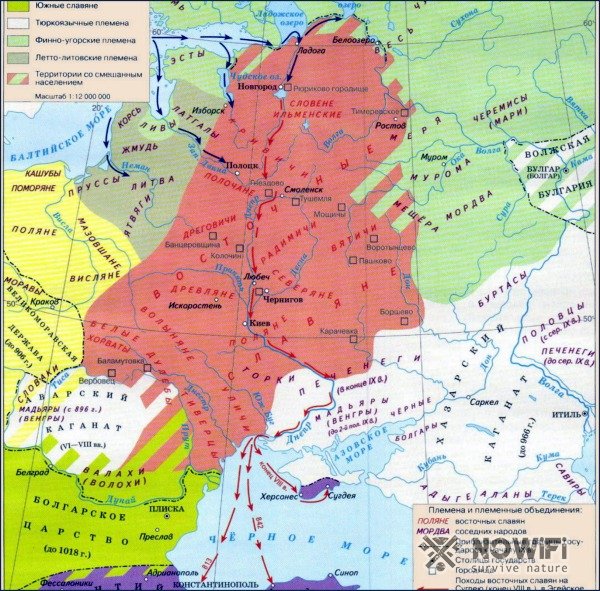

— XIV век: появился новый класс землевладельцев — помещиков. Они получали наделы за верную службу государю, в основном, военную

— XV век: началось закрепощение крестьян — им позволялось уйти от одного помещика к другому только в Юрьев день, что обеспечивало землевладельца бесплатной рабочей силой практически навсегда

— XVI век: Иван Грозный обвиняет бояр в злоупотреблениях властью. Он берет курс на строительство централизованного государства с опорой на дворянство

— 1649 год: дворяне получают право на вечное владение крестьянами и бессрочный сыск беглецов

— конец XVII — первая четверть XVIII века: при Петре Великом боярство окончательно кануло в Лету. Первый император всероссийский делает дворян опорой режима и освобождает их от уплаты подушной подати

— 1731 год: дворяне получают право собирать подушную подать с крепостных

— 1736 год: дворянам даруют эксклюзивное право на покупку земли и крестьян

— 1754 год: учрежден Дворянский заемный банк

— 1762 год: Петр III подписывает Манифест о вольности дворянства. Документ освобождает их от обязательной военной службы и разрешает свободный выезд из страны

— 1785 год: Жалованная грамота дворянству Екатерины II подтверждает Манифест о вольности и окончательно превращает дворян в привилегированный класс без обязанностей, но с большим количеством прав

Третий этап: 1694 г. — конец XVIII века

Устанавливается промышленная капиталистическая цивилизация, развивается, затем приходит в упадок мировой рынок с наступлением производственного кризиса. В этот период развитие банков перемещается в Англию. Создатель главного английского банка, старейшего центрального банка мира, – Уильям Петерсон. В 1964 г., предприимчивый шотландский купец, чтобы решить правительственные финансовые затруднения, создаёт уставной капитал с 1 200 000 фунтами стерлингов.

Новый банк:

- расплачивался банковскими билетами;

- держал монопольное право в торговле золотом;

- дисконтировал векселя;

- предоставлял ссуды с залогом имущества;

- принимал сбережения вкладчиков под проценты.

В это время появляется ряд специализированных банков:

- 1695 г. – Шотландский Королевский.

- 1703 г. – банк в Вене.

- 1706 г. – в Британии банк для торговцев холстами.

- 1719 г. – открытие Французского Королевского банка.

- 1767 г. – в Пруссии для тех, кто ведёт морскую торговлю.

- 1776 г. – создание Парижской учётной кассы.

Эти банки, кроме переводов и переносов средств, ввели расчёт чеками.

В 1716 г. шотландец Джон Ло, путём обмана, создал во Франции государственный банк с выпуском бумажных денег. В результате созданной «финансовой пирамиды» металлические деньги вытеснены, цены выросли в 3 раза, вкладчики устроили бунт, а банкир сбежал.

Третий этап в возникновении банков отмечен приёмами вкладов и оборотом вложенных денег, отчего финансовые учреждения стали называться депозитными. Вклады разделились на виды: сберегательный, срочный и до востребования. Кроме того, появились эмиссионные банки, которые регулируют денежное обращение путём эмиссии.

Свободные, но не совсем

В России, как и в ряде других государств Восточной, а также Центральной Европы, крепостное право задержалось надолго и являлось серьёзным тормозом социально-экономического развития страны.

«В последние 20 лет стали появляться работы, авторы которых пытаются доказать эффективность системы крепостничества и отсутствие оснований для проведения крестьянской реформы. Это нонсенс», — рассказал в интервью RT главный сотрудник Института российской истории РАН, доктор исторических наук Валентин Шелохаев.

«По итогам реформы 1861 года крестьяне получили мобильность, это освободило огромные рыночные силы», — пояснил RT бывший заместитель министра сельского хозяйства РФ, доктор экономических наук Леонид Холод.

Но даже после проведения реформы 1861 года крестьяне фактически так и не стали до конца свободными. Вплоть до 1903 года они не могли определять свою судьбу без одобрения сельской общины, а до 1905—1907 годов выплачивали помещикам «выкуп» за землю, в несколько раз превышавший её реальную стоимость. Кроме того, ввиду нехватки свободных средств крестьянин не мог позволить себе приобрести подходящий ему земельный участок для ведения хозяйства. А отсутствие земли в значительной мере обесценивало статус их личной свободы, закрепляя фактическую зависимость от помещиков и состоятельных земляков, успевших обзавестись крупными наделами.

В этой ситуации и начал свою работу банк, давший крестьянам шанс из частично свободных людей превратиться в независимых землевладельцев.

Результаты работы банка

Отмечается, что именно реализация земельных наделов и имений через Дворянский земельный банк стала важнейшим фактором, стимулирующим активное формирование рынка земли на территории Российской империи. За период функционирования этого государственного ипотечного учреждения число заложенных имений ежегодно возрастало. Если в 1895 г. их количество не превышало 20,2 тыс. ед., то в 1905 г. достигло 28,2 тыс. ед., а уже в 1915 г. — 31,9 тыс. имений. Одновременно изменялись и другие параметры оценки заложенной собственности:

- общая площадь всех заложенных кредитному учреждению имений в 1895 г. равнялась 17,2 млн. гектарам, в 1905 г. — 20,7 млн. гектарам, а в 1915 г. — 16,6 млн. гектарам;

- стоимость имущества, находящегося в залоге, составляла 887,9 млн. руб. — в 1895 г., 1734 млн. руб. — в 1905 г. и 1564,8 млн. руб. — в 1915 г. (показатель достиг 29,2% от суммарной величины ипотечного долга в России).

Заемщики, которые обращались в Дворянский земельный банк за получением ссуды, были представлены в основном владельцами имений средней величины с площадью в пределах 0,11-1,1 тыс. гектар. Значительная доля имений, под залог которых учреждение выдавало ссуды, имела обременение другими долгами. В 1886 г. доля такой собственности составляла 70%, а уже в 1915 г. она достигла 79%. Поэтому банк кредитовал собственников этих имений с учетом вычета всех сумм другой ранее сформированной задолженности.

Просуществовал Дворянский земельный банк до конца 1917 г. Совет Народных Комиссаров 25.11.1917 г. принял Декрет о земле. С этого момента и произошла полная ликвидация земельного банка.

Российская империя

- Список императоров России по порядку и годы их правления

- Территории, входившие в состав Российской империи

- Деятельность Госдумы 1906-1917 гг.

- Табель о рангах. Главное

- Первая всеобщая перепись Российской империи

- Революция 1905-1907 гг.: причины, цели, итоги

- Россия в Первой мировой. Самое главное

- Коротко об эпохе дворцовых переворотов

- История герба России

ЕГЭ по истории

- Кодификатор ЕГЭ с объяснением всех тем

- Перевод первичных баллов ЕГЭ во вторичные. Шкала баллов по заданиям

- Правители от Рюрика до Путина

- Даты всемирной истории для ЕГЭ

- Краткая характеристика всех периодов русской истории

- Демоверсия ЕГЭ с ответами

ОГЭ по истории

- Кодификатор ОГЭ с объяснением всех тем

- Перевод баллов ОГЭ в оценку

- Демоверсия ОГЭ с ответами

- Даты всемирной истории для ОГЭ

Выбери ответ

Создание Коммерческого банка

23.02.1754 г. П. Шувалов отправил предложение Сенату. Он рекомендовал сформировать специальное банковское учреждение для купцов, ведущих торговую деятельность в Санкт-Петербургском порту. В России не хватало наличности в обороте, поэтому вексельный курс на деньги на портовой территории был высок. Это создавало риски для развития торговли, провоцируя в последующем падение сбора внутренних пошлин. Сенат в марте рассмотрел предложение Шувалова, отправив положительное заключение императрице. 12.05.1754 г. Елизавета Петровна одобрила создание такого банка с капиталом 500 тыс. руб.

Коммерческий банк основали при Коммерц-коллегии в соответствии с императорским указом от 13.05.1754 г. Он был ориентирован на выгодное кредитование крупных российских торговцев, ведущих внешнеторговые операции. В 1770 г. банк уже не кредитовал заемщиков, а в 1782 г. его поглотил Дворянский банк.

ЕГЭ по истории

- Кодификатор ЕГЭ с объяснением всех тем

- Перевод первичных баллов ЕГЭ во вторичные. Шкала баллов по заданиям

- Правители от Рюрика до Путина

- Даты всемирной истории для ЕГЭ

- Краткая характеристика всех периодов русской истории

- Демоверсия ЕГЭ с ответами

ОГЭ по истории

- Кодификатор ОГЭ с объяснением всех тем

- Перевод баллов ОГЭ в оценку

- Демоверсия ОГЭ с ответами

- Даты всемирной истории для ОГЭ

Выбери ответ

Таможенные преобразования

С именем П. Шувалова связаны разработанные и проведенные при Елизавете Петровне финансово-экономические реформы. В частности, к ним относят реформу, связанную с отказом от внутрироссийских таможенных пошлин в 1753 г. Уже давно было ясно, что такие платежи не столько пополняли государственную казну, сколько выступали барьером в развитии внутренней торговли. Особенно страдали торговцы, которые продавали товары собственного производства. Пошлины, фактически, тормозили процесс появления общероссийского рынка. Чтобы компенсировать вероятные потери казны от ликвидации внутренних пошлин, Шувалов выдвинул предложение о введении системы протекционистских мер.

По инициативе графа Шувалова в 1754-1755 гг. издается новый Таможенный устав, вводится в действие новый таможенный тариф. В итоге на продукцию, привозимую из других стран, пошлину увеличили, а госказна получила от этого дополнительные доходы – поступления выросли на 200 тыс. руб.

В 1744-1747 гг. удалось организовать и провести перепись жителей империи, одновременно преобразовав систему налогообложения. В частности, Шувалов хотел сместить груз прямого обложения налогами на косвенные платежи. Его реформы создали основу для последующих преобразований во время правления Екатерины Великой, а также позволяли укрепить стабильность в империи.

Дворянский банк

Не такой значительной, как в случае с Крестьянским банком, но все же важной была деятельность Дворянского земельного банка. Он, конечно, не был благотворительным учреждением для разоряющихся помещиков, как иногда говорится, но его деятельность в значительной степени была связана с обслуживанием дворянских привилегий

Известно, что после получения выкупных сумм за крестьянские наделы лишь небольшая часть помещиков сумела перевести свои имения на путь интенсивного рыночного предпринимательства. Большая часть дворянства руководствовалась полуфеодальными методами хозяйствования, используя труд и инвентарь временнообязанных крестьян, а после заключения выкупной сделки — кабальные условия аренды и отработки. Преобладающая часть помещиков постепенно разорялась и превращалась, по выражению Петра Столыпина, в «благородных нищих».

Но нельзя сказать, что Дворянский банк обслуживал только эту часть помещичьего сословия. Его услугами пользовались также дворяне, ставшие эффективными аграрными предпринимателями. Для них Дворянский банк был источником относительно дешёвого кредита, особенно в провинции, что было прогрессивной стороной его работы.

Дворянский земельный банк начал функционировать в 1885 году — со специальной целью восстановить «первенствующее место» дворянства в хозяйственной жизни России. На первых порах банк функционировал в великорусских губерниях, но с 1891 года распространил операции на Закавказье, а с 1894 года — на Украину, Белоруссию и Прибалтику. Основная деятельность банка состояла в выпуске «закладных листов», то есть ипотечных облигаций, которые реализовывались под залог земельной собственности исключительно потомственным дворянам. Величина ссуды достигала 75% от стоимости дворянского имения (в том числе обременённого долгами), а сроки погашения — 66,5 года. Ссудный процент с самого начала был льготным и составлял 5,5% годовых. В 1899 году он был понижен до 4,5%, а в 1897 году — до 3,5%. Напомним, что ставка по кредитам Крестьянского банка в этот же период равнялись 7,5—8,5%. Просроченные платежи могли привести к продаже заложенного имения с молотка. Так, за первое десятилетие XX века было продано 431 имение несостоятельных должников. Но в целом благодаря поддержке правительства число дворянских банкротств оказалось невелико.

Расцвет деятельности Дворянского земельного банка пришёлся на 1885—1905 годы. В этот период общий объём его операций превысил 717 млн рублей, то есть 34,6% объёма земельных ссуд, выданных всеми ипотечными учреждениями России.

Революция 1905—1907 годов вызвала острый кризис в деятельности банка. Он стал отставать от конкурентов по объёму операций и вынужден был расширить круг своих клиентов: к 1 января 1917 года лишь шесть его заёмщиков из десяти оказались потомственными дворянами. Остальные представляли другие, недворянские сословия.

В связи с отменой частной собственности на землю Дворянский и Крестьянский земельные банки были упразднены декретом Совета Народных Комиссаров от 25 ноября (8 декабря) 1917 года.

Крестьянский банк

Крестьянский поземельный банк был образован по инициативе министра финансов Николая Бунге и начал реально функционировать с 1883 года. Ссуды выдавались на длительные сроки (от 24,5 до 36,5 года) и были строго целевыми — только для приобретения земли. Получателями кредитов могли стать сельские общины либо отдельные домохозяйства. Максимальный объём кредита для общины устанавливался в 125 рублей на душу мужского пола, отдельный домохозяин мог занять у банка до 500 рублей. Перед выдачей ссуды на приобретение земли обязательно заключался договор о её купле-продаже. Банк самостоятельно передавал деньги продавцам земли, чтобы предотвратить случаи отказа крестьянских общин или домохозяйств от приобретённых ими земельных участков. По ссудам взималось от 7,5 до 8,5% годовых в зависимости от размера ссуды. Просроченные платежи облагались пенями величиной в 6% годовых.

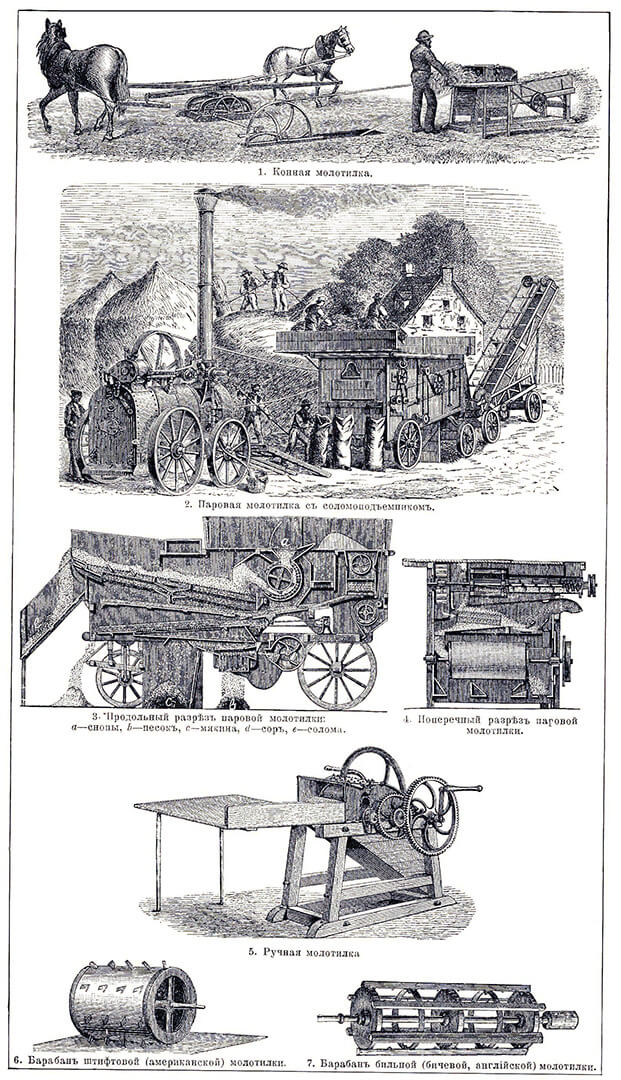

Передовая сельскохозяйственная техника конца XIX века

В 1883 году на европейской части Российской империи действовало 11 отделений Крестьянского поземельного банка. Во многом благодаря его деятельности частное крестьянское землевладение начало расти ещё до начала столыпинской реформы. Так, в 1877—1878 годах его удельный вес в совокупной площади обрабатываемых земель европейской части России составлял всего 1% (без учёта государственных земель — 2%), а в 1905 году этот показатель равнялся уже 6% (без учёта государственных земель — 10%). Но, несмотря на шестикратный рост, значение частного крестьянского землевладения было ещё невелико.

В период революции 1905—1907 годов Крестьянский банк препятствовал падению цен на землю, скупив у помещиков 2,7 млн десятин по 107 рублей за десятину. В августе 1906 года в распоряжение банка были переданы удельные земли и часть казённых земель для последующей их продажи крестьянам.

«Золотым веком» Крестьянского банка стал период столыпинской реформы (1906—1915). Банк выдавал льготные ссуды тем крестьянам, которые решительно порывали с общинным землевладением. Наиболее льготные условия кредитования покупки земли предоставлялись хуторянам: они получали ссуду в размере полной стоимости приобретаемого участка. Отрубники обязаны были вносить наличными 5% стоимости покупаемой земли. Для крестьянских товариществ ссуда банка составляла 80%, то есть доля необходимых собственных средств увеличивалась уже до 20%.

Таким образом, деятельность Крестьянского банка способствовала индивидуализации землевладения и развитию хозяйств фермерского типа, то есть стимулировала достижение главной цели столыпинской реформы. Всего в 1883—1915 годах с его помощью свыше 1 млн крестьянских дворов приобрели более 15,9 млн десятин земли (это больше территории современных Австрии, Швейцарии и Словении, вместе взятых). Общая сумма выданных кредитов превысила 1,35 млрд рублей.

Развитие банков в России

Начало российского банковского дела установлено в XVII веке и связано с русскими императрицами. Анна Иоанновна приказала монетной конторе выдавать клиентам процентные ссуды.

Елизавета Петровна, в 1754 г., издала указ, на основании которого созданы сословные банки: два Дворянских заёмных, предоставляли помещикам поземельный кредит и ссуды, и Коммерческий банк. Упразднённые, эти банки создали основу единому Государственному банку. Это первый банк, работающий с вкладами граждан.

Кроме этих банков образовывались местные городские банки, которые кредитовали купцов, мещан и цеховых мастеров, жителей этого города.

В 1860-х гг., когда в стране оживилась хозяйственная власть, и вырос банковский капитал, разрешили открывать частные банки. Первым таким коммерческим банком, в 1864 г., зарегистрирован банк в Санкт-Петербурге. Через 2 года открылся Московский банк Купечества, который учитывал и выдавал ссуды. Затем появились частные банки в Харькове и в Киеве.

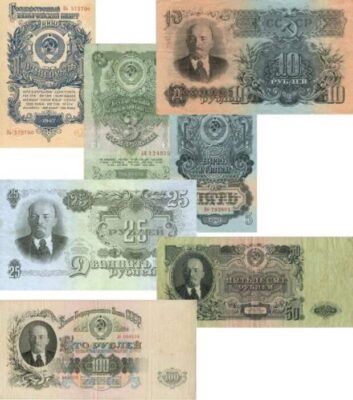

В 1917 г. советская власть преобразовала созданную в России банковскую систему, опираясь на то, что товарно-денежные отношения со временем постепенно отомрут. Банки переходили на безденежные отношения, контролируя меру труда и потребление гражданами. Требовался единый банк с филиалами в волостях и на предприятиях. В 20-х гг. банкам поручалось централизованное управление экономикой страны с помощью командно-административных методов.

Когда произошла кредитная реформа в 1930-32 гг., создали специальные банки, куда помещались долгосрочные вложения. В 1936 г. вывеска на Всекобанке сменилась, банк стал называться Торгбанком. В 50-е гг. количество банков решено сократить. Возникшие в 80-90-е гг. предложения и споры о переходе на рыночную экономику дали толчок для появления первых негосударственных коммерческих и кооперативных банков.

«Ипотекой» по старым порядкам

Кредитование в России появилось задолго до реформы 1861 года. Заёмные средства под «обустройство поместий» начали выдавать по инициативе императрицы Елизаветы Петровны в середине XVIII века — более чем за сто лет до описываемых событий.

Вот только доступны такие кредиты были исключительно представителям привилегированных сословий. Причем платёжная дисциплина у российских помещиков была не на высоте, и кредитование развивалось медленно.

Крестьянская реформа резко изменила ситуацию. В стране появились миллионы людей, которые остро нуждались в средствах, чтобы встать на ноги. Учитывая то, что крестьяне активно прибегали даже к краткосрочному кредитованию в сельских банках и сберегательных кассах, власти пришли к выводу о целесообразности создания финансового учреждения, которое могло бы выдавать народу на длительный срок значительные суммы денег, достаточные для приобретения земельных участков.

- Крестьянский поземельный банк

Идею поддержал и царь. На проекте, который разработали министры внутренних дел (Николай Игнатьев), государственных имуществ (Михаил Островский) и финансов (Николай Бунге), Александр III после обсуждения в госсовете поставил визу: «Быть посему».

Крестьянский банк находился в введении Министерства финансов. На его устройство из средств Госбанка было выделено 500 тыс. руб. Первоначально в его состав входило всего девять отделений. Ссуда могла выдаваться на срок от 24,5 до 34,5 лет. Средства выделялись под 7,5—8,5% годовых и не могли составлять более 80—90% от оценочной стоимости приобретаемого участка. Представители власти считали, что крестьяне, лично скопив часть денег на покупку земли, будут более ответственно подходить к её использованию.

И на практике банк в первые годы своего существования работал преимущественно с крестьянскими объединениями — общинами и товариществами. Средства Крестьянский банк привлекал за счёт выпуска облигаций с доходностью 5,5%, которые реализовывались через Госбанк на фондовом рынке.

В том случае, если заёмщик не рассчитывался с банком вовремя, с него взыскивали пени в размере 0,5% от суммы задолженности в месяц. Пени не начисляли, если крестьянское хозяйство пострадало от стихийного бедствия. В этом случае заёмщик мог получить право отсрочить платеж на два года.

Новое финансовое учреждение достаточно быстро развивалось. В 1895 году в России было открыто уже 41 отделение Крестьянского банка. К этому моменту он выдал почти 15 тыс. ссуд в общей сложности на 82,4 млн руб. под залог 2,4 млн десятин земли. По состоянию на последнюю декаду XIX века на него приходилось 3,8% от выданных в стране ипотечных ссуд в денежном эквиваленте и 4,5% — в земельном. Через него совершалось порядка 12% всех ипотечных сделок.

- Сергей Витте в своей комнате в Wentworth Hotel, Портсмут, 1905 год

В 1895 году Сергей Витте, занимавший на тот момент должность министра финансов, наделил банк эксклюзивным правом скупать продаваемые помещиками участки, формируя свой земельный фонд, с тем чтобы потом распродать его крестьянам. Таким образом Министерство финансов боролось с деятельностью спекулянтов, которые стремились дёшево скупить дворянские поместья, чтобы потом создать земельный ажиотаж и заработать сверхприбыли.

На его операции пришлось свыше 60% от совокупного прироста площадей крестьянского землевладения с 1883 года. В 1905 году через Крестьянский банк выдавалось уже почти 30% ипотечных кредитов в стране.

Однако положение крестьянства в России, несмотря на все старания Министерства финансов, оставалось тяжёлым. В конце XIX — начале XX веков более трети крестьян так и не смогли выплатить выкуп своим помещикам. По словам генерал-фельдмаршала Иосифа Гурко, в конце XIX столетия около 40% выходцев из крестьянских семей в армии впервые в жизни ели мясо. С 1860 по 1900 год количество населения страны резко возросло, в результате чего площадь крестьянского надела уменьшилась примерно в два раза. Всё это привело к волнениям 1905—1907 годов и, как следствие, к аграрным реформам.

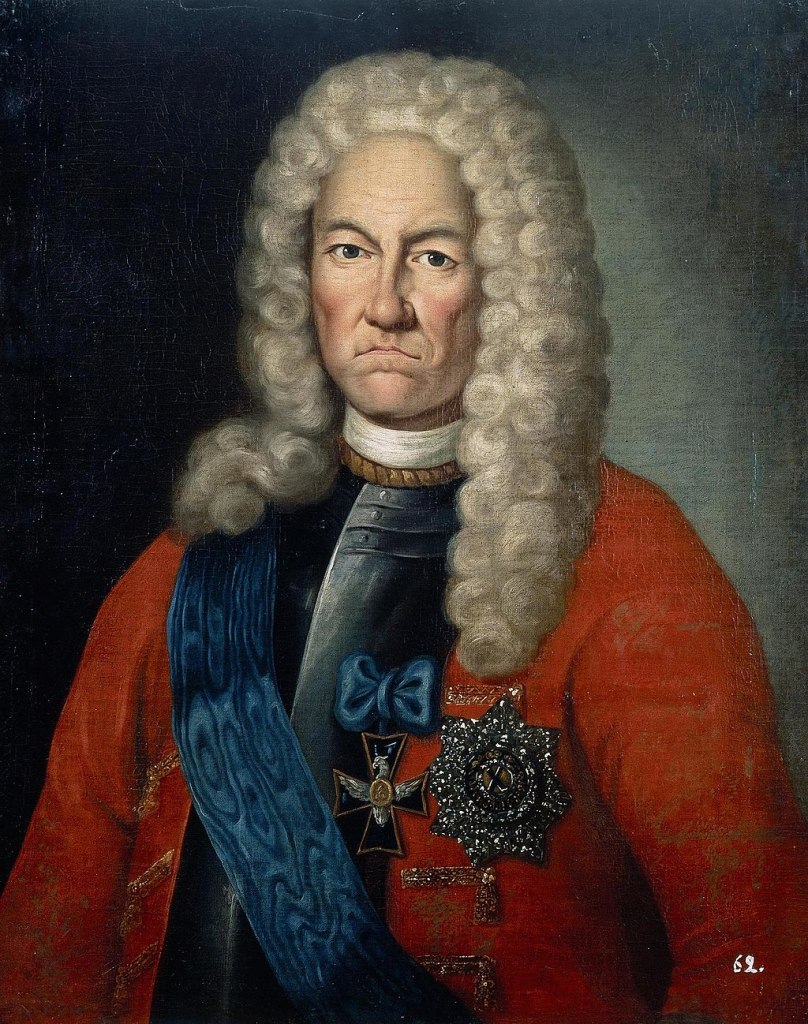

Санация Брюса

Финансовые проблемы в Дворянском заемном банке нарастали как снежный ком. В 1779 году началась его санация. Внешним управляющим назначили графа Якова Брюса, занимавшего уникальный пост главнокомандующего в Санкт-Петербурге и Москве. Фактически он был мэром обеих столиц. Брюс выяснил, что бухгалтерские книги в Дворянском банке давно не вели, как минимум с 1770 года. Это делало невозможным установление всех должников. Выявилась растрата на сумму свыше 30 тысяч рублей, а также операции по подложным закладным с «мертвыми душами» — существовавшими только на бумаге крепостными, под которых оформлялись кредиты.

Граф Яков Вилимович Брюс

В 1786 году решили, что банк проще закрыть, чем спасать его. Кредитную организацию расформировали, на ее основе создали Государственный заемный банк, который на деле оставался старым финансовым институтом, обеспечивающим жизнь дворянам, но с новой вывеской. Московский филиал в течение 10 лет после закрытия банка взыскивал долги, в казну удалось вернуть более миллиона рублей. Их снова перераспределили среди помещиков.

Банки в России

Одним из интересных фактов развития банковской системы в России стало её достаточно позднее появление. Сейчас никто не может с абсолютной точностью сказать, когда появился банк как кредитная структура, но пальму первенства отдают Италии на рубеже XII-XIII веков. По всей видимости, тогда ростовщик впервые превратился в кредитора и финансиста. На Руси же, в то время ослабленной войной с татаро-монголами и походами западных и немецких крестоносцев, такие организации сложиться не могли в силу этих причин. Позже в нашей стране проходила жесткая централизация власти, и на фоне конфликтов с Речью Посполитой и Смутой властям тоже было не до банков, тем более, что основная масса капитала была в руках царя и нескольких богатейших московских боярских семей.

Несмотря на это, не стоит думать, что Россия каким-то образом отставала от передовых западных стран. В реальности просто не было необходимости или возможности развития частных кредитных организаций. Тем не менее ещё в 1665 году воевода из Пскова Афанасий Ордин-Нащокин предпринял попытку создать самый что ни на есть частный банк. Однако царь отклонил такое предложение и банк не заработал.

Превращение России в империю при Петре I, быстрая модернизация и большие затраты уже стали диктовать свои экономические требования. Началом первого этапа в развитии нашей банковской системы стало создание ссудного государственного банка в 1733 году. Однако он представлял собой скорее ломбард, нежели полноценный банк. Поэтому мы и ведем отсчет развития нашей банковской системы с 1754 года. По 1860 год шло становление системы. А с 1860 по 1917 годы банковская система развилась и соответствовала всем современным требованиям.

Дворянский банк

Основание финансового института пришлось на май 1754 года. Инициатором создания был Шувалов П. И. Банковская система была одобрена правящей Императрицей Всероссийской Елизаветой Петровной, которая отмечала, что ростовщики слишком завышают процентные ставки по займам, не оставляя должникам при этом реальной возможности справиться с тяготой кредита.

Дворянский банк работал исключительно на государственные средства, выдавая займы помещикам, дворянству. Начальный капитал составил 750 тысяч рублей, после он вырос в несколько раз.

Согласно договору между дворянским банком и заемщиком, последний получал закладной лист. Ссуды выдавались на определенных условиях, обычно срок составлял 49 лет под 6 % годовых.

Высочайшее повеление

Императрица Елизавета Петровна высочайшим повелением открыла первые два банка в 1754 году. Первый стал заемным госбанком для дворян, второй – для купечества. Предполагалось, что дворяне и купцы под залог своей недвижимости будут брать краткосрочные кредиты на развитие своих хозяйств и торговли. Чуть позже, в 1764 году, в Санкт-Петербурге и Астрахани появились банки для поощрения внешней торговли, то есть аналоги современного «Внешторгбанка». Однако уже к 1772 году эта система схлопнулась, так и не заработав полноценно. Заемщики просто-напросто не возвращали банкам средства. Кстати, с 1762 года в России начинают ходить первые бумажные деньги (ассигнации), введенные в оборот Екатериной II.

После первого, но не очень удачного опыта, Екатерина Великая со свойственной ей обстоятельностью начала реформировать банки страны. Появляются два вида касс – Сохранные и Ссудные, для займов под ипотеку и драгоценные металлы соответственно. В 1775-м появляются Приказы общественного призрения, краткосрочно кредитующие население, но уже с четкими гарантиями возврата средств. А в 1786 году создан Государственный земельный банк, открывший возможность долгосрочной ипотеки. А вслед за ним в 90-е годы XVIII века сформировался Вспомогательный для дворянства банк, принимавший не только деньги, но и кредитные билеты, приносившие вкладчикам гарантированный доход. В таком виде наша банковская система просуществовала аж до 1817 года, когда начался новый виток её развития.

«Свято место пусто не бывает»

Но деньги в заем всё равно были нужны, как для личных нужд, так и для развития коммерции, и пустовавшую банковскую нишу заняли ветхозаветные ростовщики. На ростовщичестве не стеснялись зарабатывать даже царские вельможи, например, бывший личный секретарь Петра I, а позже глава Коммерц-коллегии Алексей Васильевич Макаров. Из личных средств он выдавал аристократам и крупным купцам очень значительные кредиты, достигавшие десятков тысяч рублей. Проценты были грабительскими, что регулярно приводило к трагическим последствиям.

Только при Анне Иоанновне правительство наконец решило урезонить ростовщиков, создав государственную кредитную контору и законодательно ограничив ставку восемью процентами годовых. Монетная контора, формально существовавшая при Монетном дворе с 1729 года, была этим же указом переименована в Монетную канцелярию и наделена правом ссужать деньги. Можно сказать, что это было первым шагом к созданию относительно цивилизованной банковской системы.

банки

Анна Иоанновна — российская императрица из династии Романовых

Фото: commons.wikimedia.org

Из указа императрицы Анны Иоанновны «О правилах займа денег из Монетной конторы» от 8 января (19-го по н. с.) 1733 года. ПСЗ. № 6300:

Начинание имело успех: если в 1734 году было выдано всего 400 ссуд, то в 1752 году — уже 6452. Несмотря на это, настоящим кредитным предприятием канцелярия так и не стала. Хотя в императорском указе говорилось, что деньги будут давать «людям всякого чина», на деле воспользоваться услугами могли только аристократы. Причина была банальной — у конторы было мало денег, и почти все ссуды выдавали «по высочайшему повелению». Кто имел протекцию или сам мог испросить у государыни дозволения на кредит, тот его и получал. Естественно, деньги шли не на развитие бизнеса, а на удовлетворение растущих потребительских аппетитов придворных. С возвратом ссуд тоже были большие проблемы — дворяне воспринимали их скорее как монаршее благоволение, а не как долг. И конечно, мощным тормозом развития кредитной, да и в целом денежной системы было полное отсутствие бумажных денег. Крупные суммы в медных монетах возили в сундуках, а за налогами ездили на телегах.

Заключение

Возникновение банковских операций связано с появлением денег и торговли, что произошло в VI-VII веке до нашей эры. Поэтому возраст банковских дел составляет 2800 с лишним лет, начиная с менял, и заканчивая сложными банковскими системами.

Экономика

- 15 сложных планов по блоку «Экономика»

- Общие понятия: деньги, зарплата, неравенство

- Деньги в экономике. Для чего они нужны?

- Виды, функции и последствия конкуренции

Эссе по обществознанию

- Топ-50 примеров эссе по темам (высказываниям)

- Структура, план, шаблон для эссе

- Аргументы для эссе по всем темам

- Клише для эссе по любому высказыванию

- Критерии оценивания эссе

- Как писать эссе по обществознанию с нуля?

ЕГЭ по обществознанию

- Кодификатор ЕГЭ с объяснением всех тем

- Перевод первичных баллов ЕГЭ во вторичные. Шкала баллов по заданиям

- Демоверсия ЕГЭ с ответами

- 50 примеров сложных планов по блокам

- Список нормативных правовых актов для ЕГЭ

- Как подготовиться к ЕГЭ и не сойти с ума?

- Помесячный план подготовки к экзамену

- Как правильно решать задание с определением

ОГЭ по обществознанию

- Кодификатор ОГЭ с объяснением всех тем

- Перевод баллов ОГЭ в оценку

- Демоверсия ОГЭ с ответами

Выбери ответ