Литература[править | править код]

- Атлас М. С. Развитие Государственного банка СССР. — М.: Госфиниздат, 1958. — 384 с.

- Кротов Н. И. Очерки истории Банка России. Центральный аппарат. Персональные дела и деяния. М.: Экономическая летопись, Международные отношения. 2011. 696 с. ISBN 978-5-7133-1399-9, 978-5-903388-21-9;

- Кротов Н. И. Очерки истории Банка России. Региональные конторы. Издательство: Экономическая летопись, Международные отношения. 2010. 644 с. ISBN 978-5-7133-1370-8;

- Деньги. Кредит. Банки: Учебник / Под ред. Г. Н. Белоглазовой. — М.: Высшее образование, Юрайт-Издат, 2009. — 392 с. — (Университеты России). — ISBN 978-5-9692-0401-0.

Денежно-кредитная политика ЦБ

Методы денежно-кредитной политики Банка России, равно как и инструменты, которые вправе применять регулятор, выписаны в упомянутом 86-ом законе:

- установление ключевой ставки и других процентных ставок по операциям Центробанка;

- требования к нормативам обязательных резервов банковских организаций;

- валютные интервенции;

- рефинансирование банков;

- операции с государственными ценными бумагами в процессе обслуживания госдолга;

- операции на открытом рынке;

- кредиты правительству;

- эмиссия облигаций Банка России и др.

В ноябре 2014 года регулятор принял довольно неожиданное решение перейти от фиксированного курса российской валюты к менее предсказуемому плавающему. Это означало отказ от валютных интервенций — и уже через месяц рубль пережил крупнейшую с 1998 года девальвацию. Правда, в последующие месяцы курс стабилизировался, а в 2016 году рубль и вовсе пережил самое сильное годовое укрепление к доллару (около 16%) за всю рыночную историю.

Важнейшим показателем денежной политики является не только международный курс национальной валюты, но и значение ключевой (процентной) ставки. Ключевая ставка фактически представляет процент, под который центробанк любой страны кредитует банки-резиденты. Чем ниже базовая ставка, тем меньше проценты по займам физическим и юридическим лицам в кредитных организациях, дешевле ипотечные кредиты. Однако снижение процентных ставок по всем видам кредитов приводит и к падению доходности депозитных вкладов.

15 декабря Банком России ключевая ставка снижена уже шестой раз в течение 2017 года. В начале периода после падения рубля в декабре 2014 года она была резко повышена с 10% до 17% годовых, но теперь уменьшилась до 7,75%. Регулятор допускает дальнейшее снижение и в первой половине 2018-го. Поставленные цели: 4% годовой инфляции при уровне ставки около 6.75%. Актуальное значение здесь: .

Дочери или «закрома Родины»

Начиная с 1921 года в Париже и до своей смерти Леонид Красин создал первый советский зарубежный банк, контролируемый государством. Это был один из пяти «дочерних» ( русский : «дочек» ) банков, или «закрома Родины», или «закрома Родины» ( русский : Закрома Родины )), которые были созданы в Париже (1921 г.) как Коммерческий банк для Северной Европы ( Французский : Banque commerciale pour l’Europe du Nord ) BCEN-Eurobank , в Лондоне как часть Московского Народного банка , в Вене (1974) как Donau Bank AG , во Франкфурте-на-Майне как Ost-West Handelsbank (OWH), и в Люксембурге (1974) как Восточно-Западный Юнайтед Банк, Люксембург . Чтобы оказать финансовую помощь коммунистическим партиям, антиимпериализму и национально-освободительным движениям во всем мире, эти банки действовали как дочерние компании или «дочери» «материнского» банка или Госбанка, который был центральным банком Российской Советской Федеративной Социалистической Республики (Россия). ) с 1921 по 1922 год и Советский Союз с 1923 по 1991 год.

В 1992 году , после развала Советского Союза, в Париже дочери банк BCEN-Eurobank был плохие кредиты с Кубой, Марокко и Мавританией и получил «серебро Plater» вливание капитала из Госбанка через « с участием кредита» ( русский : партисипационного кредит ) на сумму 1080,2 млрд долларов США в различных валютах.

Средства бывшей Коммунистической партии Советского Союза (КПСС) текли через эти дочерние банки в зарубежные страны во время грабежей России в 1990-х годах .

После распада Советского Союза эти дочерние банки были включены в сеть ВТБ и очень тесно связаны с Банком России ( русский : Банк России ), который был правопреемником Госбанка.

Информационно-аналитические материалы

-

Нормативные и иные акты

- Денежно-кредитные инструменты

- Валютный контроль

- Национальная платежная система

- Банковское регулирование и надзор

- Проекты нормативных актов Банка России

- Допуск и прекращение деятельности финансовых организаций

- Отчетность

- Прочее

-

Банковский сектор

Стресс-тестирование кредитных организаций

- Финансирование долевого строительства

-

Финансовая стабильность

- Национальная антициклическая надбавка

- Сглаживающая константа альфа

- Надбавки к коэффициентам риска

-

Бухгалтерский учет и отчетность

- Бухгалтерский учет и отчетность в кредитных организациях

- Бухгалтерский учет и отчетность в некредитных финансовых организациях

- Проекты нормативных актов и методических рекомендаций

- Экспертный совет по вопросам бухгалтерского учета и отчетности в лизинговой деятельности

-

Потребительское кредитование

- Нормативное регулирование

- Информация о среднерыночных значениях полной стоимости потребительского кредита (займа)

- Вопросы и ответы

-

Информация о базовом уровне доходности вкладов

- Базовый уровень доходности вкладов

- Нормативное регулирование

- Вопросы и ответы

- Реестры

- Доклады для общественных консультаций

- Операционный день КО

- Унифицированные форматы электронных банковских сообщений

-

Форматы отчетности кредитных организаций, банковских холдингов и субъектов национальной платежной системы

- Описания форматов электронных сообщений для подготовки отчетности в формате XML

- Описания форматов электронных сообщений для подготовки отчетности в формате ПТК ПСД

- Для представления информации в Департамент финансового мониторинга и валютного контроля Банка России

-

Форматы электронных сообщений для обмена данными с федеральными органами исполнительной власти

- с Федеральной налоговой службой

- с Федеральной службой по финансовому мониторингу (Росфинмониторинг)

- с Федеральной таможенной службой

- с Министерством обороны Российской Федерации

-

Описание состава и форматов предоставления учетно-операционной и иной информации в ходе проведения проверок кредитных организаций (их филиалов)

- Применение Указания Банка России № 3462-У

- Применение Указания Банка России № 4927-У

- Информация о применении Банком России к банкам запретов

-

Инсайдерская информация Банка России

Перечень инсайдерской информации Банка России

- Некредитные финансовые организации

- Обзор практики корпоративного управления

- Информация о направленных предписаниях Банка России в связи с выявлением нарушений обязательных требований к учредителям (участникам), органам управления и должностным лицам финансовых организаций (отмене Банком России таких предписаний)

-

Инсайдерская информация Банка России

Перечень инсайдерской информации Банка России

- Взаимодействие с саморегулируемыми организациями оценщиков

История

В течение 1917—1920 годов Правительство РСФСР проводило политику по ликвидации денежного обращения в стране. С января 1920 года в республике не существовало банков. Ситуация изменилась с началом проведения в середине 1921 года Новой экономической политики. Для возобновления товарно-денежных отношений необходимо было восстановить кредитную систему в стране.

15 октября 1921 был создан Государственный банк РСФСР с капиталом в размере двух трлн рублей. Свою деятельность данный орган начал 16 ноября того же года. Основными целями деятельности Госбанка были: восстановление денежного обращения и контроль за его осуществлением; содействие развитию промышленности, сельского сельское хозяйство и товарооборота. Декретом СНК РСФСР от 11 октября 1922 года Госбанку было предоставлено право эмиссии банковских билетов. С началом эмиссии червонцев началась денежная реформа, в результате которой была прекращена галопирующая послевоенная инфляция. Впоследствии банку было предоставлено право выпуска государственных казначейских билетов и разменной монеты.

Госбанк РСФСР осуществлял ряд банковских операций: выдачу ссуд, открытие онкольных кредитов с обеспечением товарами и товарными документами, учёт векселей, купля-продажа ценных бумаг, вкладные, валютные, переводные и другие операции. В это время банком из-за значительных темпов инфляции в стране был установлен высокий процент по ссудным операциям, равный 8 % для государственных и 12 % для частных предприятий в месяц.

В 1923 году Государственный банк РСФСР был преобразован в Государственный банк СССР. Количество отделений Госбанка СССР с 1923 по 1925 годы увеличилось почти в два раза (с 251 до 448).

В годы Великой Отечественной войны Госбанк СССР сыграл немаловажную роль, организуя и обеспечивая банковскую деятельность в действующей армии и в тылу, в том числе создав полевые учреждения Госбанка. Но были ошибки и проблемы с эвакуацией некоторых отделений и контор Госбанка на начальном периоде войны.

В марте 1950 года было установлено золотое содержание рубля в размере 0,222168 грамм чистого золота. 23 апреля 1954 года Госбанк был выделен из состава Министерства финансов СССР. В апреле 1959 года в связи с реорганизацией кредитной системы Госбанку была передана часть операций Сельхозбанка, Цекомбанка и коммунальных банков. В 1960 году Госбанк начал составлять планы кредитования долгосрочных вложений. В январе 1961 года была проведена денежная реформа, в ходе которой новые денежные знаки были обменены на старые в соотношении 1:10. Одновременно золотое содержание рубля было увеличено всего в 4 раза и составило 0,987412 грамм чистого золота. С 1963 года в ведение Госбанка были переданы государственные трудовые сберегательные кассы. В 1965—1969 годах в ходе проведения хозяйственной реформы в деятельности Госбанка произошли изменения, связанные с кредитованием и расчётами, с планированием и регулированием денежного обращения, финансированием капиталовложений и организацией сберегательного дела. Основными видами кредитования промышленности стали кредитование по обороту материальных ценностей и затрат на заработную плату и по простым ссудным счетам.

20 декабря 1991 Президиумом Верховного Совета РСФСР было принято Постановление, в тексте которого говорилось об упразднении на территориях государств — членов СНГ всех органов бывшего Советского Союза, после чего здания Госбанка были взяты под охрану, а всё его имущество, находившееся в РСФСР, включая активы и пассивы, передано непосредственно Центральному банку этой республики (Банку России). 26 декабря того же года Совет Республик Верховного Совета СССР принял аналогичные нормативные правовые акты об освобождении от обязанностей Председателя Госбанка СССР Виктора Геращенко и его первого заместителя Валерьяна Куликова.

Государственный банк СССР официально прекратил свою деятельность с 1 марта 1992 года.

Несмотря на это, Центральный банк России на своём официальном сайте ежемесячно публикует официальные курсы иностранных валют по отношению к советскому рублю, применяемые в платёжно-расчётных отношениях Российской Федерации с иностранными государствами по торговым и кредитным соглашениям бывшего Советского Союза.

Статистика

-

Макроэкономическая финансовая статистика

- Денежно-кредитная и финансовая статистика

- Статистика внешнего сектора

- Статистика по ценным бумагам

- Финансовые счета и балансы финансовых активов и обязательств системы национальных счетов Российской Федерации

- Трансграничные переводы

- Ликвидность банковского сектора, инструменты денежно-кредитной политики и другие операции Банка России

-

Банковский сектор

- Информация о банковской системе Российской Федерации

- Показатели деятельности кредитных организаций

- Сведения о размещенных и привлеченных средствах

- Показатели рынка жилищного (ипотечного жилищного) кредитования

- Раскрытие информации раздела 1 формы отчетности 0409316

- Процентные ставки по кредитам и депозитам и структура кредитов и депозитов по срочности

- Финансовые рынки

- Статистика национальной платежной системы

- Показатели наличного денежного обращения

-

Специальный стандарт МВФ на распространение данных (ССРД МВФ)

- Календарь распространения данных

- Метаданные

- Данные

- Оптимизация отчетности

- Информация для отчитывающихся организаций по отдельным формам отчетности финансовых организаций

- Информация для отчитывающихся организаций по предоставлению первичных статистических данных по статистике внешнего сектора

- Информация для государств-участников международных соглашений

- Условия проведения операций по предоставлению обеспеченных кредитов по фиксированным процентным ставкам

- Физические объемы основных составляющих экспорта товаров с сезонной корректировкой

- Прогноз факторов формирования ликвидности банковского сектора

- Календарь публикации официальной статистической информации

- Денежная масса (национальное определение)

- Информация о результатах аудита отчетности кредитных организаций, банковских групп

- Программа обследований Банка России

Финансовые рынки

-

Развитие финансового рынка

- Стратегия развития финансового рынка

- Финансовая доступность

- Финансовая стабильность

- Конкуренция

- Инициативы участников финансового рынка

- Развитие финансовых инструментов

- Развитие сегментов финансового рынка

- Справочник финансовых организаций

- Сведения из реестра эмиссионных ценных бумаг эмитентов, не являющихся кредитными организациями

-

Регулирование финансовых рынков

- Информационные письма

- Государственная пошлина и реквизиты для оплаты

-

Надзор за участниками финансовых рынков

- Рынок ценных бумаг и товарный рынок

- Субъекты рынка коллективных инвестиций

- Субъекты страхового дела

- Микрофинансирование

- Саморегулируемые организации

- Актуарии

- Кредитные рейтинговые агентства

- Аттестация специалистов финансового рынка

- Банкротство

- Административное производство

- Операторы инвестиционных платформ

-

Защита прав потребителей финансовых услуг и инвесторов

- Деятельность

- Обращения потребителей финансовых услуг и инвесторов

- Практики, рекомендации, разъяснения

- Финансовое просвещение

-

Эмиссия ценных бумаг, корпоративное управление и раскрытие информации эмитентами

- Информационные сообщения по вопросам эмиссии ценных бумаг, корпоративного управления и раскрытия информации эмитентами

- Экспертные советы

- Перечень часто выявляемых нарушений

-

Противодействие неправомерному использованию инсайдерской информации и манипулированию рынком

- Законы, нормативные акты и иные документы по вопросам противодействия неправомерному использованию инсайдерской информации и манипулированию рынком

- Рекомендации и разъяснения Банка России

- Недобросовестные практики поведения

- Выявленные случаи неправомерного использования инсайдерской информации и манипулирования рынком

- Аннулированные аттестаты

- Порядок проведения проверок Банком России

- Пресс-релизы

- Международное сотрудничество

-

Отчетность некредитных финансовых организаций

- Отчетность субъектов рынка ценных бумаг и товарного рынка

- Отчетность субъектов рынка коллективных инвестиций

- Отчетность субъектов страхового дела

- Отчетность субъектов рынка микрофинансирования

- Отчетность саморегулируемых организаций

- Отчетность кредитных рейтинговых агентств

- Отчетность бюро кредитных историй

- Отчетность организаторов торговли

- Информация о сбоях при представлении электронных документов в Банк России

- Архивы сайтов СБРФР, ФСФР и ФКЦБ

-

Открытый стандарт отчетности XBRL

- Таксономия XBRL

- Российская юрисдикция XBRL

- Рабочая группа по вопросам внедрения XBRL в Банке России

- Глоссарий

- Литература по тематике XBRL

- События и информационные материалы

- Вопросы и ответы

- Контакты

- Решения Банка России в отношении участников финансового рынка

- Решения Банка России в отношении финансовых инструментов

- Решения Банка России в отношении субъектов страхового дела

- Приказы в отношении участников финансового рынка после отзыва (аннулирования) лицензии

- График публикации официальной статистической информации

- Международная неделя инвесторов

- О проведении добровольной квалификационной оценки деятельности аудиторских организаций

- Маркетплейс

- Реестры

- Предписания

- Оптимизация регуляторной нагрузки

Пусть расцветают сто цветов

Благодаря новой экономической политике в СССР появилось множество банков, поддерживающих ослабленную экономику государства.

Отдельно стоит выделить отраслевые кредитные организации:

Торгово-промышленный банк (Промбанк). Создан в 1922 году с собственным капиталом в 3,4 миллиона рублей. В 1925-м он вырос до 74,4 миллиона. Работало 83 филиала. Почти все акции принадлежали госпредприятиям. Основная задача Промбанка — кредитование промышленности. Кроме того, банк принимал вклады: с 1 октября 1923 года по 1 апреля 1926 года их объем вырос в 6,4 раза — с 32,2 до 206,4 миллиона рублей.

Российский коммерческий банк (Роскомбанк). Начал работу в ноябре 1922 года с капиталом в 10 миллионов рублей. Акции банка поначалу принадлежали шведским компаниям и физлицам. В 1924-м их выкупил Наркомат внешней торговли и Госбанк. Роскомбанк стал Внешторгбанком. Через четыре года капитал организации увеличился до 42,9 миллиона рублей. На 27% он принадлежал Наркомату внешней торговли, на 41,9% — организациям торговли СССР. Нетрудно догадаться, что банк занимался финансированием внешней торговли Советского Союза, в основном — кредитованием экспорта.

Банки сельскохозяйственного кредита РСФСР, Украины, Белоруссии, Закавказья, Узбекистана и Туркмении. Сформированы в 1923 — 1925 годах. Их работу координировал Центральный сельскохозяйственный банк СССР. Финансовые учреждения выдавали краткосрочные и долгосрочные займы всем формам агропромышленных предприятий, занимавшихся производством и продажей продуктов питания, закупкой необходимого сырья и техники. Главный источник средств — кредиты Госбанка и бюджет.

Центральный банк коммунального хозяйства и жилищного строительства (Цекомбанк СССР). Создан в марте 1925 года как акционерное общество с капиталом в 37,1 миллиона рублей. Занимался кредитованием местных советов, коммунальных предприятий, жилищных кооперативов и частных домовладений. Деньги выдавались для реконструкции домов, проведения различных ремонтных работ, поддержки работы системы ЖКХ.

Акционерное общество «Электрокредит». Открыто в 1922 году для финансирования сельскохозяйственной электрификации. В 1924-м на его базе создают Электробанк, отвечающий за всю электрификацию в стране.

Также в СССР времен НЭПа действовали кооперативные банки. Банк потребительской кооперации (Покобанк) создали в феврале 1922 года. Основной капитал в миллион рублей собрали за счет паевых взносов потребительских кооперативов, 300 тысяч рублей внес Госбанк. В сферу обслуживания Покобанка постепенно входили и другие виды кооперации, например, промысловая и рыболовецкая. В 1923-м его преобразовали во Всероссийский кооперативный банк, финансировавший все виды кооперации.

Кроме того, кредитованием местного хозяйства занимались территориальные банки: Юго-Восточный коммерческий (Ростов-на-Дону), Дальневосточный (Хабаровск), Среднеазиатский коммерческий (Ташкент).

Особое место в новой финансовой системе занимали общества взаимного кредита (ОВК). Их клиенты — частные торговые и промышленные компании. ОВК не имели доступа к бюджетным средствам, но получали небольшие кредиты в Госбанке. Из-за этого общества устанавливали высокие ставки по вкладам, чтобы привлечь клиентов. Ставки по займам, соответственно, также оказывались большими. Первое советское ОВК появилось в Ленинграде (современный адрес — Набережная канала Грибоедова, дом 13). В 1925 году число ОВК в СССР достигло 176. Для сравнения: к 1914 году в Российской империи работало 1 117 обществ взаимного кредита.

Еще одним элементом нэповского банковского сектора были сберегательные кассы. В отличие от дореволюционных советские сберкассы должны были не столько обеспечивать хранение и увеличение капиталов вкладчиков, сколько аккумулировать в государственном масштабе свободные средства населения для решения широкомасштабных экономических задач, в первую очередь — для создания индустриальной базы.

Первая сберкасса открылась в феврале 1923-го в Петрограде. К октябрю следующего года в стране их было 4 544, 1 октября 1927 года — 10 441. Функционал сберкасс постоянно расширялся: они открывали счета, проводили операции с гособлигациями, занимались денежными переводами, принимали коммунальные платежи, через них платили персональные пенсии и пенсии народным учителям, зарплату рабочим и служащим.

Общая сумма вкладов в сберкассах с 1924 по 1927 годы увеличилась в 17 раз — с 11,2 до 187 миллионов рублей. Позднее сберегательные кассы стали заниматься страхованием людей, недвижимости и посевов. За 1927 — 1928 годы вкладчики сберкасс получили 19 миллионов рублей процентов по своим депозитам.

Фрукты в банках

Фрукты постигла та же участь, что и овощи – прежде всего их закрывали бабушки в деревнях, а потом делились своими запасами с детьми и внуками.

Делали абсолютно все: компоты, варенье, повидло, джем, соки, домашнее вино*. Спрос на всю эту «фруктовую» продукцию в магазинах тоже был.

«Клубничное варенье в банке, СССР».

Варенье в среднем стоило от рубля до двух. Однако не всякое. Все зависело, во-первых, от вида варенья (апельсиновое, к примеру, могло стоить значительно дороже – 10 рублей), во-вторых, от объема самой банки – чем она тяжелее, тем выше цена.

«Джем из вишни в банке, СССР».

«Джем из персиков, СССР».

Компот не отличался высокой ценой: стоил до одного рубля за 700 мл. Лично я больше всего любила, когда в компот бабушка добавляла вишню и малину. Получался необыкновенно красивый цвет.

«Вишневый компот в банке, СССР».

Чеки вместо валюты

Как известно, в СССР хождение иностранной валюты было запрещено. Причин было несколько – это и «железный занавес» (мало кто выезжал за границу, и валюта была не нужна), и искусственно завышенный курс советского рубля. За любые операции с иностранными валютами следовало наказание согласно Уголовному кодексу.

Но, как и многие другие ограничения, запрет на валюту можно было обойти. Еще с 1930-х годов советская власть начала задумываться о торговле с иностранцами. Тогда создается «Торгсин», который продавал иностранцам различные ценные вещи за валюту. После закрытия «Торгсина» зарубежным работникам начали выдавать зарплату безналичным способом, они могли выбирать себе товары в специальных отделах магазинов.

С 60-х годов Советский Союз активно развивает сотрудничество с другими странами, и за границу отправляется множество советских граждан. Им нужно было выплачивать зарплату в местной валюте, а иностранным работникам – как-то продавать товары внутри СССР за их валюту.

Проблему решила система сертификатов – их получали советские работники по возвращению из заграничных командировок. Сертификаты можно было обменять на товары в специальных магазинах – «Березка», «Каштан» и других. Сертификаты отличались по внешнему виду в зависимости от страны, на валюту которой они были обменяны. Самыми ценными были сертификаты для работников из капиталистических стран.

Магазин «Березка» (фото – pastvu.com)

С 1974 года сертификаты заменили на чеки, которые выдавались на конкретную сумму (то есть, выдавались на сумму зарплаты работника). На них можно было приобрести разного рода дефицитные товары в закрытых для остальных граждан магазинах.

Система прекратила сове существование в 1988 году, но еще несколько лет в «Березках» можно было купить товары по безналичному расчету, а потом – только за иностранную валюту.

Однако официально владеть иностранной валютой советским гражданам разрешили только в 1991 году.

Ипотека

Такого явления, как ипотека, в СССР не было. Советским аналогом называют систему жилищно-строительных кооперативов – ЖСК. Вступить в такой кооператив могли только нуждающиеся в жилье. При этом претендовать на квартиру, превышающую нормативы, советские граждане не могли.

«ЖСК, существовавший в СССР, и правда можно назвать аналогом ипотеки. Но условия советской «ипотеки» и нынешней отличались разительно. Первоначальный взнос как правило составлял 40% стоимости жилья. После уплаты этой суммы человеку выдавались ключи. Гражданин мог заселяться в квартиру. Оставшуюся сумму выплачивали в течение 15 лет, начиная с третьего года. Ежемесячные платежи не появлялись сразу же, что было очень удобно.

ЖСК имели крайне гибкие условия, всё строилось индивидуально. Я описываю наиболее популярные условия, хотя имелись и яркие исключения. Годовая ставка по «советской ипотеке» составляла 2,7%. В сравнении с современными цифрами такая ставка кажется микроскопической.

Из любопытного: советский человек мог воспользоваться займом на строительство нового дома или реконструкцию старого пустующего. Годовая ставка по таким «ипотекам» составляла 1-2%.

Условия каждый раз вырабатывались заново. Банк устанавливал ставку в зависимости от портрета заёмщика.

Самыми дорогими кредитами в СССР считались нецелевые займы и ссуды на постройку загородного дома. Именно поэтому владельцы домиков под Москвой, окружённых яблонями, считались элитой», – комментирует Сурен Айрапетян.

Сейчас первоначальный взнос меньше. Некоторые банки готовы выдать жилищный заём и вовсе без первого взноса. Зато ставка стала выше. Исключение – семейная ипотека, которую можно взять под 6% годовых и даже ниже.

Облигационные займы государству

Советское государство брало у граждан деньги в кредит, продавая облигационные займы. В отличие от наших дней, тогда покупка ценных бумаг у государства часто была обязательной, а доход – не гарантировали (выплаты часто откладывали на неопределённый срок).

Обладатели облигаций получали доход по итогам лотерей. Бонус государство выдавало тем, чья облигация имела выигрышный номер. У остальных бумаги выкупали по себестоимости. На деле в большинстве случаев государство ничего не платило кредиторам: когда приближался срок массового погашения облигаций, дату переносили на десяток лет, и так до бесконечности. Поэтому многим людям покупка ценных бумаг не принесла ничего.

К примеру, последний выпуск облигаций пришёлся на 1982 год. Срок погашения установили через 20 лет – в 2002. Но в 1991 году СССР прекратил существование. В период с 1992 по 1993 облигации выкупали у населения по курсу 160 «новых» рублей за 100 рублей облигациями. На первый взгляд, прибыль составила 60% – 5,5-6% годовых. Однако по факту из-за инфляции 160 рублей обладали гораздо более низкой покупательной способностью.

Если на руках остались облигации 1982, сдайте бумаги в антикварный магазин. Стоимость зависит от сохранности.

Современные облигации федерального займа отличаются от советских. Условия по ним более понятные и прозрачные, никаких выигрышных бумаг нет. Владелец получает купонный доход. Ставка растёт в течение 3-х лет владения облигациями – от 6% до 8,6% годовых.

Литература

- Атлас М. С. Развитие Государственного банка СССР. — М.: Госфиниздат, 1958. — 384 с.

- Кротов Н. И. Очерки истории Банка России. Центральный аппарат. Персональные дела и деяния. М.: Экономическая летопись, Международные отношения. 2011. 696 с. ISBN 978-5-7133-1399-9, 978-5-903388-21-9;

- Кротов Н. И. Очерки истории Банка России. Региональные конторы. Издательство: Экономическая летопись, Международные отношения. 2010. 644 с. ISBN 978-5-7133-1370-8;

- Деньги. Кредит. Банки: Учебник / Под ред. Г. Н. Белоглазовой. — М.: Высшее образование, Юрайт-Издат, 2009. — 392 с. — (Университеты России). — ISBN 978-5-9692-0401-0.

Специализированные банки и проектное финансирование

16 ноября 1921 г. создан Госбанк РСФСР, который уже через 2 года был преобразован в Государственный банк СССР. Задача Госбанка РСФСР — «способствовать кредитом и прочими банковскими операциями развитию промышленности, сельского хозяйства и товарооборота, а также с целью концентрации денежных оборотов и проведения других мер, направленных к установлению правильного денежного обращения». Власть пыталась оживить экономику после долгой войны и перекосов военного коммунизма — общество оказалось не готово к столь резкому броску в коммунизм. «При условии обеспеченности их и экономической целесообразности» Госбанк РСФСР (напрямую подчинялся наркому финансов) мог кредитовать промышленные и торговые предприятия различных форм собственности. Все валютно-обменные операции были монопольной функцией Госбанка.

Внешнеэкономические связи должны были налаживаться с помощью Российского коммерческого банка (Роскомбанка), созданного при участии шведского капитала 12 декабря 1922 года. Через два года доля иностранного капитала была выкуплена, а сам банк преобразован в Банк для внешней торговли СССР (Внешторгбанк) — ему принадлежало монопольное право на открытие корсчетов в иностранных банках.

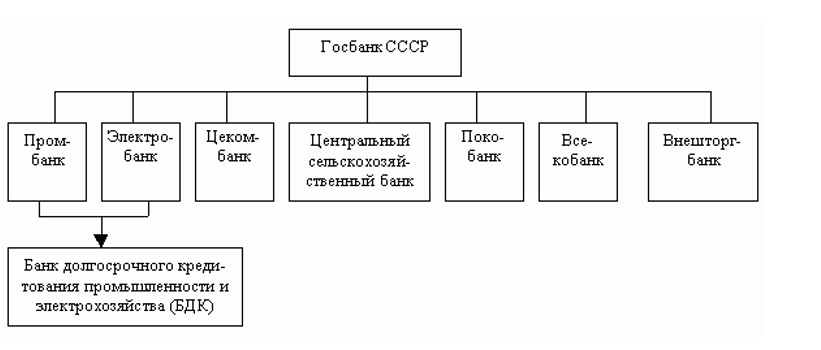

Далее были созданы специализированные банки для финансирования и кредитования различных отраслей промышленности с целью восстановления страны из руин Гражданской войны. В конце 1924-го был создан специализированный банк для финансирования электрификации — Электробанк, инфраструктурные проекты финансировал Центральный банк коммунального хозяйства и жилищного строительства, сельское хозяйство — Центральный сельхозбанк, а промышленность была зоной ответственности Промбанка. Впоследствии они подвергались реорганизациям под потребности масштабной модернизации. Совокупная структура выглядела следующим образом.

Схема советской банковской системы.

Данная черта присуща и современным банкам — им куда проще и выгоднее развивать розничный банковский бизнес потребительского кредитования, тогда как интерес государства — развитие долгосрочного кредитования промышленности. Поэтому так относительно легко и быстро удалось достигнуть заветных показателей 1913 года. Аналогом специализированных банков могут служить сейчас госкорпорации в РФ, поэтому для развития крупных совместных проектов в сфере тяжёлой индустрии в Союзном государстве целесообразно было бы создать аналоги подобных структур в банковском секторе, которые возьмут на себя долгосрочное финансирование крупных союзных проектов на льготных условиях. Это позволит решить проблему дефицита «длинных денег».

В ходе укрупнения специализированных банков Промбанк был объединён с Электробанком и Центральным банком в Банк долгосрочного кредитования промышленности. Реформирование банковской системы неразрывно связано с изменениями в денежно-кредитной политике.

Все предприятия проводили расчёты исключительно в безналичной форме, что существенно облегчало контроль государства за денежной массой и предложением. Таким образом, у Совнаркома было мощный механизм регулирования объёмов ликвидности в промышленности.

Эмиссия же была необходима для финансирования индустриализации, так как других источников у СССР попросту не было: ни накоплений граждан, ни колоний, ни возможности взять дешёвый кредит в странах капиталистического лагеря. НЭП не позволял наращивать промышленный потенциал трёхзначными цифрами в процентном выражении.